杰里米·西格尔:股票仍是长期投资最好的工具!

备选标题:

股票仍是长期投资最好的工具!|《股市长线法宝》最新第6版证实

作者:银行螺丝钉

1

1929年 6月,一位新闻记者采访了通用汽车公司的财务总监拉斯科布。采访的内容是,普通投资者如何通过股票投资积累财富。 同年 8 月,采访稿刊登在《妇女家庭杂志》上标题也很大胆:“人人都将富有”。

在这个访谈中,拉斯科布说,只需要每个月坚持将 15美元投到好股票中,20年后,投资者的财富将有希望稳步增长到 80 000 美元。

当时的美国股市正处于一片繁荣当中,投资者并不怀疑股市能带来好回报。有相当多的投资者不仅把自己的财富投进去,甚至还借钱投资,其中包括“股神”巴菲特的老师格雷厄姆。

1929年 9月,在拉斯科布的采访稿公开发表几天之后,美股道琼斯指数创下了 381.17点的新高。

7周之后,美国股市开始崩盘,在接下来的 3年时间里,美股道琼斯指数从 381.17点下跌到 41.22点。

美国股市下跌了89%,这个跌幅也远远超过中国A股历史上任何一次熊市的跌幅。数百万投资者的积蓄化为乌有,巴菲特的老师格雷厄姆濒临破产,不得不回到大学里当教授。美国经济陷入历史上最严重的萧条期。

当然,之前被采访时发表了看好股市观点的拉斯科布,也被世人所嘲笑,有人表示他应该为投资者的亏损负责。甚至在几十年后的1992年,《福布斯》杂志上的一篇揭示股市风险的文章,仍然把拉斯科布的观点拿出来,作为一个负面的案例。

那么,拉斯科布的建议真的错了吗?

假设有一个投资者,他是拉斯科布的铁杆支持者。从1929年开始,他真的每个月拿出 15美元,投入美股指数。到 1949年,20年过去了,这个组合将会价值 9 000美元,20年里年复合收益率达到 7.86%。这个收益率,已经超过了同期美国债券市场收益率的2倍。30年后,他的财富将积累到 60 000美元,年复合收益率达到12.72%。这个收益率虽然没有拉斯科布当年说的那么高,但仍然远远超过了同期的国债收益率。

这也正是杰里米·西格尔在《股市长线法宝》这本书里最主要的一个结论:在一个经济正常发展的国家里,股票资产是最好的长期投资工具。

杰里米·西格尔 著 中信出版社 2024.11

我们的家庭资产中,应当配置一定比例的股票资产。 当然,股票资产的风险也非常大,只有极少数人能在股票下跌89%后还能坚持投资股票资产。

在《股市长线法宝》这本书中,最出名,也是被引用次数最多的,就是作者对各个资产大类历史收益数据的统计。

在最新的第 6版中,作者统计了美股 1802—2021年五种不同类型的资产剔除通货膨胀之后的真实收益情况,分别是股票资产、长期国债、短期国债、黄金和美元现金。

●剔除通货膨胀的影响之后:

●股票资产的年收益率为 6.9%;

●长期国债的年收益率为 3.6%;

●短期国债的年收益率为 2.5%;

●黄金的年收益率为 0.6%;

●美元现金的年收益率为 -1.4%。

其中,股票资产的年收益率是最高的。

这意味着,我们通过构建一个完全分散的股票资产组合,就可以让自己财富的真实购买力平均每 10年翻一番。

2

有的投资者可能会问:A股市场也能得出类似的结论吗?

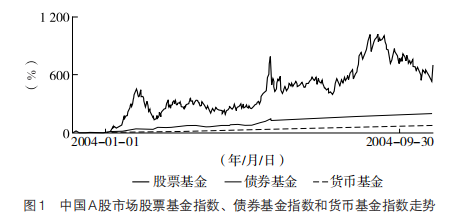

笔者也统计了一下自 2004年以来,A股股票基金指数、债券基金指数和货币基金指数的走势,详见图1。

可以看出,20年来,A股股票市场的长期回报也超过了其他的资产类别。

不过,普通投资者想要获得股票资产的长期回报,并不是一件容易的事情。这是因为股票资产涨跌幅度大,它的波动风险也远远超过其他资产。

以最近 40年为例,我们来看一下全球主要市场所经历过的大大小小的危机。

●1982年,拉丁美洲债务危机;

●1987年,美股股灾,几周时间里美股暴跌超 30%;

●1989年,日本股灾,日经 225指数从 38 957点开始大幅下跌, 跌到 2008年不足 7 000点,日股出现了长达 19年的熊市,跌幅达到 80%以上;

●1992年,黑色星期三,欧洲货币体系危机;

●1997年,亚洲金融危机,港股恒生指数腰斩;

●2000年,互联网泡沫破裂,纳斯达克指数跌去 80%,直到 2017年才重回当年高点;

●2001年,“9·11”事件突发,美股暴跌;

●2003年,“非典”疫情暴发,A股、港股熊市持续到 2005年;

●2008年,全球金融危机,标普 500指数跌幅超过 50%;

●2012年,欧债危机爆发,欧洲股市大跌,英国、法国等股市市盈率不到 10倍;

●2015年,下半年A股下跌,A股腰斩;

●2020年,新冠疫情暴发,全球股市短期下跌超过 30%;

●2022年,美元大幅加息,美股纳斯达克下跌超 30%,美债、美房地产信托基金出现了 2008年之后的最大熊市。

在这些危机里,有不少都引发了全球股票市场出现 30%甚至 50%的下跌幅度。对单个国家的股市来说,甚至可以达到70%~80%的下跌幅度。

很明显,投资股票资产是收益和风险并存的事情。不过即便如此,若是把全球股票市场作为一个整体来看,在经历了若干次熊市之后,股市仍然是长期向上的。

那我们作为普通投资者,该如何克服股票市场的波动风险?如何拿到股票资产该有的回报?

长期投资,也就成为必然。这也是本书的核心。

3

这样一本给我们揭示了大量真实历史数据的书,适合哪些朋友阅读呢?

(1)对全球资产配置有需求的投资者。

《股市长线法宝》是一本关于全球股票投资的经典书。虽然书名中带有“股市”二字,但它并不是传统的介绍股票投资技巧的书,甚至书中也很少出现具体个股投资的案例。换句话说,这不是一本教你如何炒个股的书。

同时,这本书也并不是拘泥于某一两个股票市场的情况,而是站在全球视角、站在多个资产大类的视角去进行统计和分析,告诉投资者不同股票市场、不同资产大类的长期收益和风险,以及该如何投资这些资产。因此,这本书非常适合投资者补充全球投资的数据及相关知识。

(2)希望了解多个资产大类收益和风险的投资者。

《股市长线法宝》已经诞生 30年了,有若干个版本。在最早的版本中,就已经研究了过去近 200年股票、债券、黄金等资产大类的长期收益及风险。这也是本书的“招牌”。

之后的版本不断更新数据,其核心观点“股票必须仍然是所有那些追寻稳定、长期收益的人最好的选择”,经过几十年的验证,到今天也依旧有效。

本书是最新的第 6版,书中与时俱进地增加了 2020年新冠疫情对资本市场的影响、房地产投资、ESG投资、价值投资的未来、加密货币等讨论。这些新增的内容对投资者都很有帮助。

(3)希望做好长期投资的投资者。

投资股票,收益和风险并存。“股票资产长期收益超过其他资产”和“短期面对 30%甚至 50%的熊市下跌”,两者都是事实,并不冲突。

书中详细分析对比了持有 1年、2年、3年、5年、10年、20年、30年等不同情况下,股票收益率高于债券收益率的概率。持有时间越长,股票战胜债券的概率越高,甚至从 1871年以来概率高达 99.3%。

同时,书中还分析了择时策略和长期持有策略的年收益率,以及行为金融学中投资者的心理因素等,发现“买入并持有”才是适合大多数投资者去真正实践的策略。这个策略跟投资者的智力、判断力和财务状况等无关。

想要获得好收益,就要做好长期投资的打算。

螺丝钉也经常说:好品种+好价格+长期持有=好收益。

(4)金融从业者。

毋庸置疑,这是每一位金融从业人员书桌上的必备书。书中覆盖了各个资产大类,罗列了翔实的历史数据,有助于从业人员的长期投资研究和投资者教育工作。

虽然这本书强调的核心是“从长期看股票资产是财富积累的最佳途径”,但很多朋友都问过螺丝钉:在A股做长期投资,难点到底在哪里?

从 2004年底到 2024年 9月底:

●上证指数上涨 163.44%;

●沪深 300指数上涨 301.79%;

●中证全指指数上涨 370.68%。

但是很多做基金投资的朋友,这些年可能还是没赚到钱,其实原因就在于A股所特有的走势特征:

●熊市波动大,持续时间长;

●牛市上涨猛,持续时间短。

A股很少有慢牛,通常是在几个月到一两年时间,把之后 5~10年的收益都涨完,然后阴跌 3~5年。

比如,在 2001—2005年、2009—2014年都出现了长达 5年的熊市,将投资者的耐心、市场活跃度打压到极低水平。然后在2005—2007年和 2014—2015年又分别迎来了暴涨的牛市。

正常情况下,全市场指数长期年收益率也就在 8%~10%上下。

●2005—2007年,2年时间上涨 6倍,相当于 2年涨完了近 20年的涨幅;

●2014—2015年,1年时间上涨 2倍,相当于 1年涨完了近 12年的涨幅。

“三年不开张,开张吃三年”,这句话很形象地反映了A股的行情。

A股的魅力在于,别的市场需要数年才能达到的涨幅,在A股可能只需要几个月;A股的痛点在于,连续好几年不涨,需要投资者对其有足够的耐心。

耐心是投资者最好的美德。

~全文结束~

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。