巨额保险资金投向哪?这份报告给出答案

日前,中国保险资产管理业协会发布的《中国保险资产管理行业发展报告》显示,2021年,保险公司资产配置结构仍以固定收益为主,占比过半,超大型和大型寿险公司股票配置比例较高,权益计划增长最为突出,同比增长30%。

股权投资计划增速明显。

报告显示,截至2021年末,保险公司股权投资规模为1.71万亿元,占总投资资产的7.88%,仅次于债券,金融产品和银行存款,是保险资金第四大资产配置类别。

从各类股权投资资产的规模占比来看,非保险企业在未上市企业中投资规模最高,为7504.14亿元,占股权投资资产的44.08%,其次是非保险股权投资基金,规模为4224.53亿元,占股权投资资产的24.81%此外,保险公司对未上市企业股权的投资规模为3055.81亿元,占比17.95%,股权投资计划规模为1555.3亿元,占股权投资资产的9.14%

报告显示,不同类型的保险公司在股权投资方式上倾向不同寿险公司配置以未上市企业股权和股权投资基金为主,占比分别为47%和42%,财产保险公司以非保险非上市公司为主,占比53%,集团内几乎所有保险公司都配置了未上市企业的股份,占比99%,其中保险未上市企业的股份占比过半,再保险公司股权投资计划表现突出,占比35%

权益类资产配置比例略有下降。

报告显示,截至2021年末,我国共有保险集团公司和保险公司206家,保险业总资产24.89万亿元,同比增长11.51%,保险资金余额23.23万亿元,同比增长12.15%其中,194家保险公司参与了此次全面调查,涉及投资资产总额21.76万亿元,同比增长12.52%

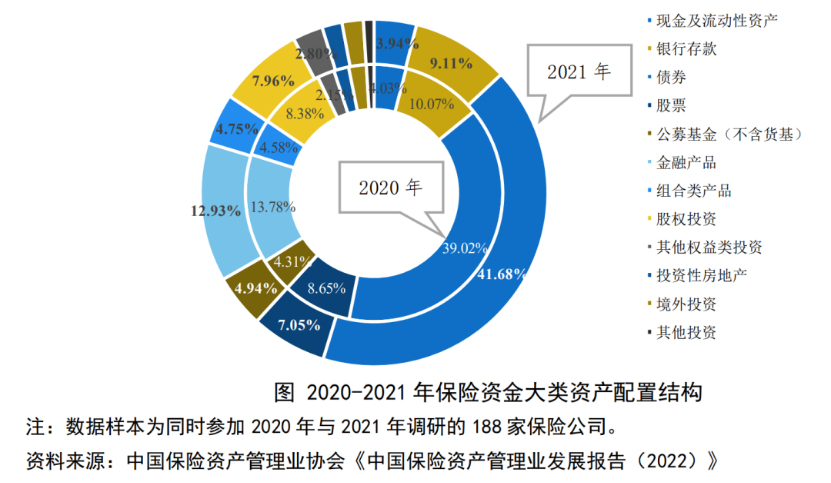

从资产配置结构来看,报告指出,2021年,保险资金整体仍保持以债券,银行存款和理财产品为主的配置结构,占比67.67%其中,固定收益类资产占比56.23%,同比上升2.57个百分点,权益类资产占比23.12%,同比小幅下降1.4个百分点,而公募基金和组合产品占比基本不变

同时,不同机构的配置结构也不一样寿险公司配置利率债的比例较高,财险和再保险倾向于配置信用债,保险集团配置更高比例的权益类资产,外资保险公司的资产配置侧重于利率债和信用债

从报告的细分来看,寿险公司中,利率债和股票在超大型和大型寿险中的占比更高小额寿险有较高配置的信用债,公募基金,债权投资计划和组合产品

在财险公司中,大中型财险公司对信用债的配置较高小额财险银行存款较高

委托关联方保险资产公司投资规模最大。

报告指出,目前保险公司的投资方式主要有四类:自主投资,关联方委托保险资产管理公司,非关联方委托保险资产管理公司和委托外部管理人。

在这四类投资方式中,委托关联方保险资产管理公司的投资规模最大,2021年末规模为15.15万亿元,占比69.62%。

报告指出,各类保险公司根据自身实际需求,会选择开展不同形式和比例的自主投资或委托投资。

2021年,各类保险公司的投资模式选择如下:

小公司:主要是独立+外包投资选择独立+委外投资模式的小型寿险公司有52家,公司数量占小型公司总数的58%,投资资产规模占小型公司总数的65%

中型公司:模式选择相对均衡首选模式是独立+外包投资中型公司18家,机构数量占35%,投资资产规模占28%11家中型公司选择全自主投资,排名第二,涉及投资资产27%

大型公司:以独立+委托投资为主共有18家大公司选择了这种模式,占机构总数的86%,占投资资产的91%

超大型公司:均选择独立+委托关联方保险资产管理+外包投资的模式。

。~全文结束~

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。