当我问DeepSeek:你如何帮我提高投资收益?

(图片由AI生成)

(图片由AI生成)

DeepSeek火的一塌糊涂,

概念股原地起飞,不知道有多少小伙伴吃到了肉。

没吃到也没关系,还可以让它帮助我们投资。

我就问了它一个问题:你能怎么帮助我提高投资收益?

这是DeepSeek的回答:

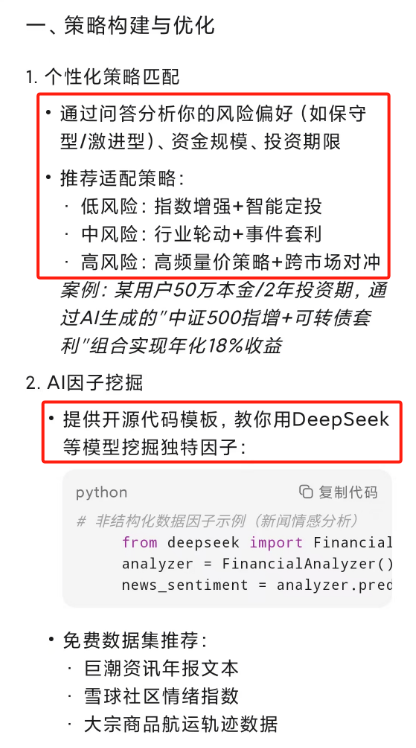

第一步,先问了风险偏好,然后针对不同风险偏好给出了适配策略。还耐心的提供了源代码模板,教我们用DeepSeek挖掘独特因子,比如年报数据、市场情绪等。

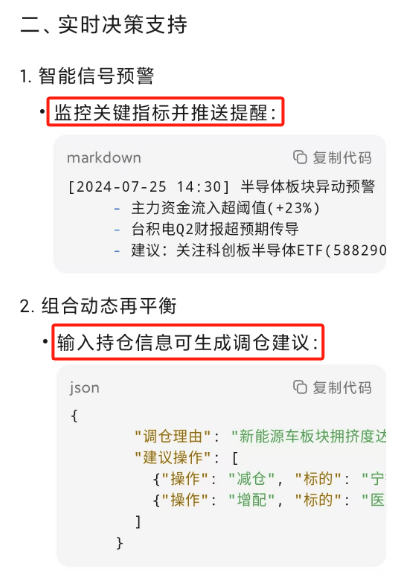

第二步,给了监控关键指标、调仓、组合动态再平衡的代码。

第三步,教我们控制风险,给了宏观风险预测框架和压力测试模型。

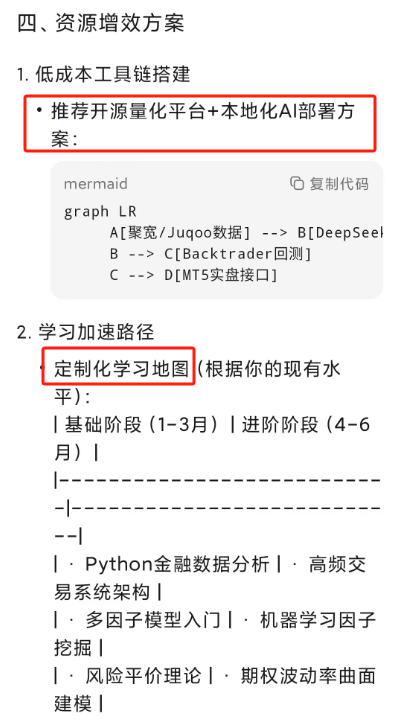

第四步,推荐了开源量化平台+本地化AI部署方案。可能是担心我不懂编程,还nice的制定了学习方案。

不知道大家看完啥想法,我反正是觉得DeepSeek太强大了,按照它这一套组合拳下来,大概率能从“投资小白”变成“专家”。

当然,要求也不低,要懂一些量化,还要能沉下心去学一些东西。对普通人来说,要付出的精力、时间恐怕不会少,但对于懂量化的小伙伴来说,那就是如有神助。

那么对于懂量化又懂投资的基金经理,DeepSeek的出现意味着什么呢?

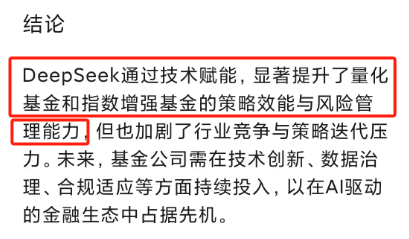

我问了它这个问题,回答的内容比较多,只贴结论吧,“DeepSeek通过技术赋能,显著提升了量化基金和指数增强基金的策略效能和风险管理能力”。

意思是,借助AI,量化基金经理能找到更多的有效策略,也能更有效的管理风险,通过AI赋能量化投资是可行的。

出于职业好奇,我就又让它帮我介绍几个用AI赋能量化投资的公募量化团队。

然后就这样了,

“服务器繁忙,请稍后再试”...

hhh,好吧,那我还是靠“人工自能”找吧~

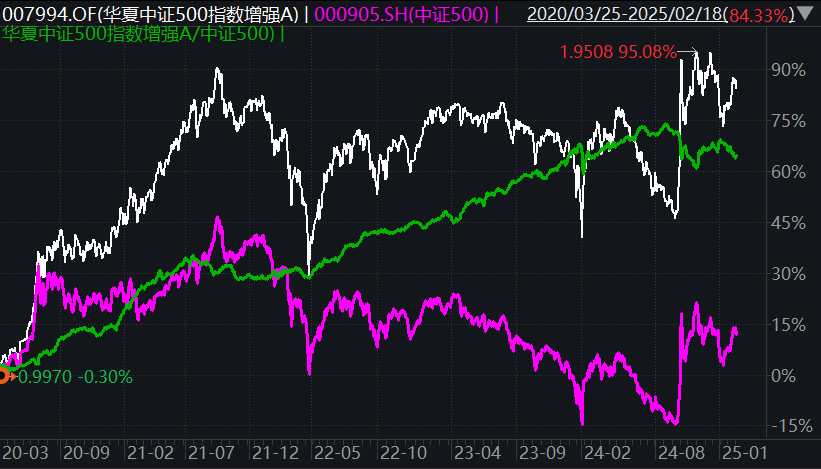

首先想到的是华夏基金的孙蒙。

他管的“华夏中证500指数增强”过去几年相对中证500取得了稳定的超额收益(绿线)。

数据来源:Wind,截至2025年2月18日

投资方法上,孙蒙是在多因子策略的基础上引入了AI,来提升模型的性能和效果。

他的想法是利用AI和海量数据,通过模型化的方法寻找市场中被低估或错误定价的标的,从而获得超额收益。同时,利用AI的深度学习,让模型能够根据市场环境和自身表现不断学习、进化,提高对市场变化和异常情况的适应能力。用他的话来说,就是希望通过算法训练出来一位基金经理。

还有泓德基金的李子昂,

作为泓德基金AI Lab负责人,李子昂曾这么解释AI如何辅助投资决策,以及赋能投研:

“金融市场非常复杂,传统的线性多因子策略很难对复杂的市场变化做出确定性解释和预测,AI选股更善于挖掘非线性特征。而且AI选股能够更好地处理高频信息,对海量数据处理更加高效。”

早在2020年,泓德基金已开始研发升级新一代量化投资体系,2023年4月正式成立AI Lab研究前沿人工智能技术的发展和应用,并用于挖掘投资机会和构建选股模型等。

通过大量的实盘数据实践,借助AI选股模型,泓德基金的量化团队已经找到许多能高效、多元挖掘超额收益的量化策略,并应用到量化相关产品中,取得了不错的效果。

以李子昂管理的“泓德泓信”为例,

这只基金的业绩比较基准是“中证500指数收益率*90%+中国债券综合全价指数收益率*10%”,风格偏中小盘。

过去一年,基金涨了25.28%,跑赢业绩基准12.5个百分点,也跑赢所有中证500指数增强基金。

2024年对量化投资是较为艰苦的一年,市场的大幅波动和风格的剧烈变化都对Alpha的稳定性提出了巨大挑战,李子昂还能取得这样的成绩,“采用多策略多模型的方式”“通过不同Alpha源的复合”、“不断完善和迭代现有模型”,看得出来,泓德基金在利用AI做量化投资上确实有一套。

也如刚才所说,

“借助AI选股模型,泓德基金的量化团队已经找到许多能高效、多元挖掘超额收益的量化策略,并应用到量化相关产品中,取得了不错的效果。”

我注意到,

李子昂正在新发一只中证A500指数增强基金——泓德中证A500指数增强(A类:023335;C类:023336)。

中证A500,我们介绍过,

在编制方法上做了大量创新,

1)引入ESG评价,剔除ESG评价结果在C及以下的股票,规避了政策层面的风险。

2)用“自由流通市值”取代“总市值”,规避金融股权重较大的问题。

3)优选细分行业龙头,兼顾行业均衡。

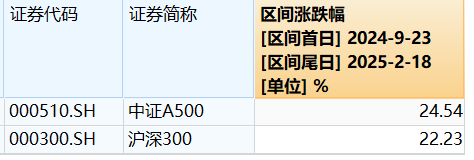

最终呈现出这么一个效果,

中证A500,是从全市场综合排名前1500的股票中,在兼顾行业均衡的基础上,优中选优,筛选出的500只细分行业龙头。

看行情表现,

去年9月23日发布后,沪深300涨了22.23%,中证A500却涨了24.54%,跑赢2.31个百分点。

数据来源:Wind,截至2025年2月18日

对中证A500感兴趣的小伙伴,不妨可以关注下AI赋能的指数增强基金。

~全文结束~

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。